低空经济产业链全景解析

2023年底低空经济作为战略新兴产业提出,中央经济工作会议明确提出“打造生物制造、商业航天、低空经济等若干战略性新兴产业”;2024年低空经济首次写入政府工作报告。

作为政策性、产业性、和安全性等多维度综合性万亿赛道产业,低空经济有望迎来全产业链发展机遇。

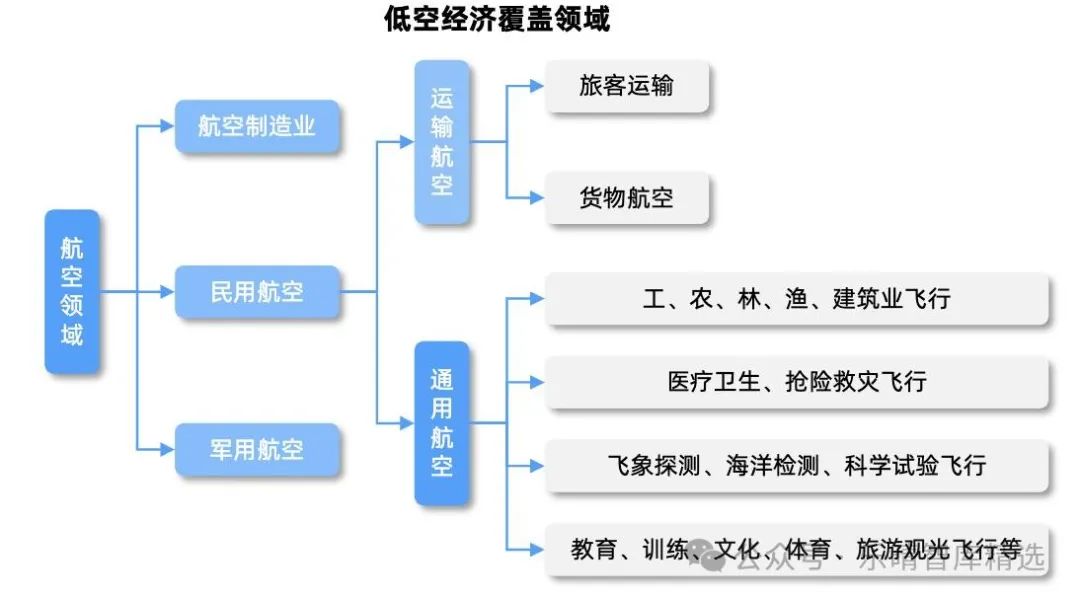

1、低空经济行业概览

低空经济是指以各种有人驾驶和无人驾驶航空器的各类低空飞行活动为牵引,辐射带动相关领域融合发展的综合性经济形态。

低空经济的特点是立体性、融合性、局地性、广泛性。

低空空域通常是指距正下方地平面垂直距离在1,000 米以内的空域。

根据不同地区特点和实际需要可扩展至3,000 米以内的空域。

2023年12月民航局发布的《国家空域基础分类方法》中,将空域划分为A、B、C、D、E、G、W等7类,其中,A、B、C、D、E类为管制空域,G、W类为非管制空域。

各类空域有不同高度、服务和飞行要求。其中,G、W类空域的开放标志着我国低空空域开放取得实质性进展。

低空经济的飞行器根据飞行航程高度不同可分为:

在120米以下以消费级无人机为主;在120-300米以行业级无人机为主,用于即时物流配送、城市管理等;在300-1,000米以行业级无人机为主,用于快递物流;在1,000-6,000米以载人飞行器为主,例如直升机、eVTOL。

目前低空领域的主要产品有备受关注的飞行器类型有:eVTOL(电动垂直起降飞行器)、无人机(消费级、工业级)、直升机、传统固定翼飞机等。

2、低空经济产业链

低空经济为产业链型经济,具有多领域、跨行业和全链条的特点。

低空经济产业链以低空空域和通用航空产业为基础,涉及原材料供应、基础设施建设、低空制造与飞行等多个环节。

上游主要集中在原材料与核心零部件的供应,如工程塑料、特种材料、航空涂料等航空材料,以及结构件、燃油箱、起落架等零部件。

中游聚焦于分系统与总装集成、低空产品的研发与生产,涵盖动力系统、航电系统、无人机、航空器等。

下游主要是运营保障环节,包括飞行审批、空域管控、城市运输等服务。

低空经济产业链图示:

飞行汽车 eVTOL

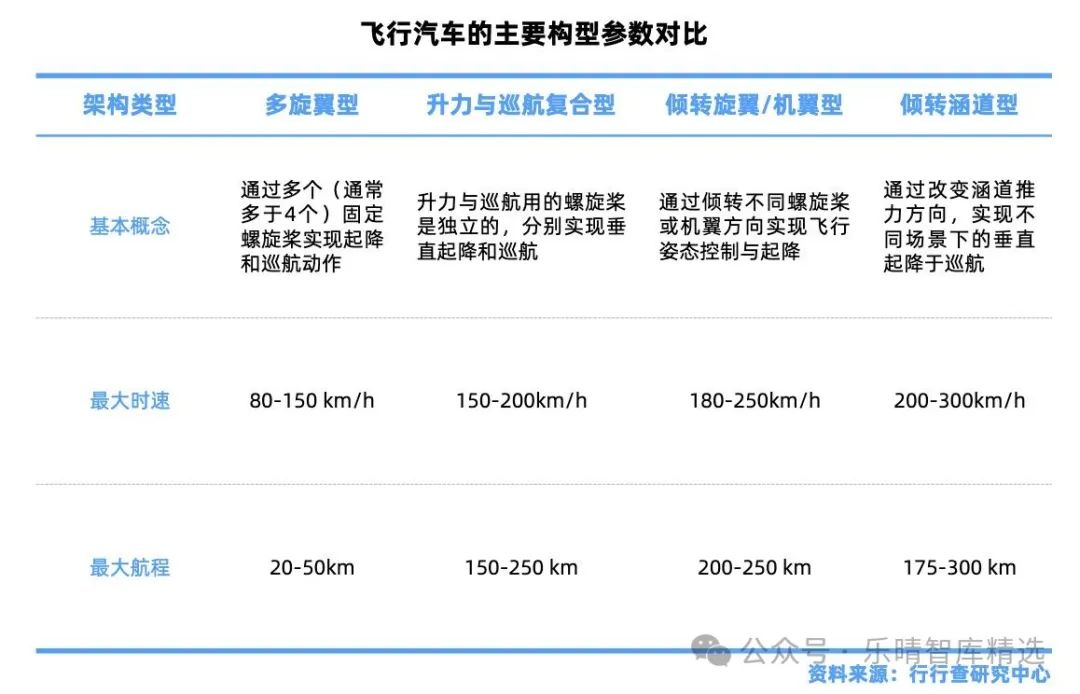

飞行汽车主要架构包括多旋翼型、升力与巡航复合型、倾转旋翼/机翼型、倾转涵道型。

和无人机相比,eVTOL可以载运乘客、也可以载运货物,利用集群管理可执行复杂任务,有效载荷重达200-600kg。

eVTOL(电动垂直起降飞行器),是指以电力作为飞行动力来源且具备垂直起降功能的飞行器,具有垂直起降、智能操作、快捷机动、低成本等特点。

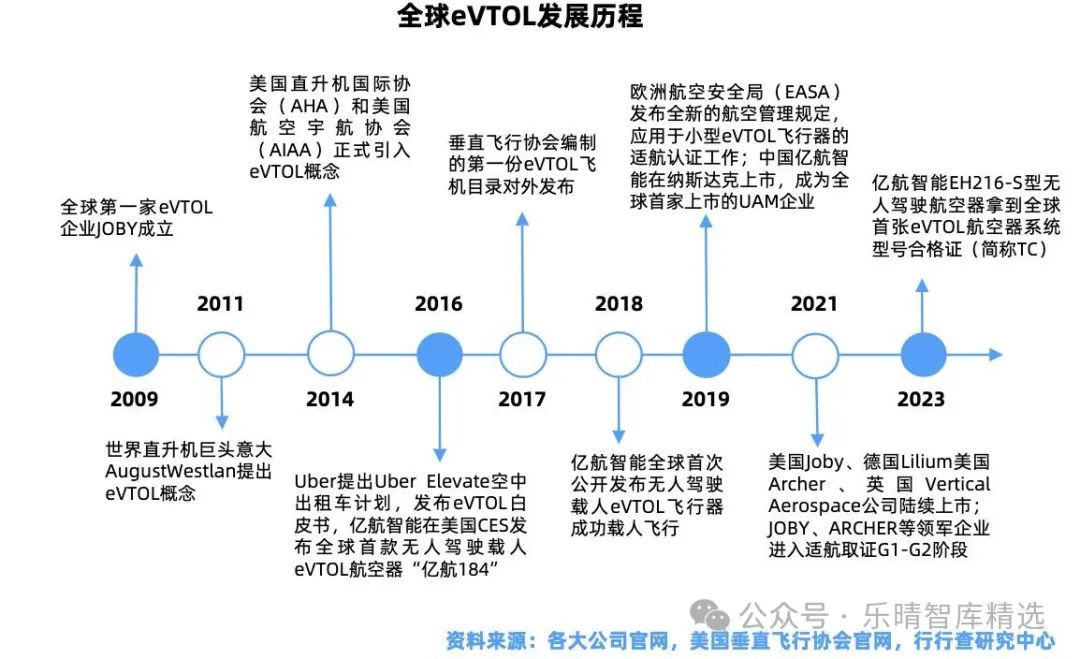

eVTOL的最早概念机型出现在2010年前后,近年来产品从概念设计到原型逐步落地。

eVTOL作主要有三大构型:多旋翼、复合翼和倾转旋翼。

多旋翼以垂直升力为特点,适合短途低速场景;复合翼结合垂直升力和平推力,适用于中速中距离;倾转旋翼则能改变飞行方式,适合高速长距离飞行。

eVTOL作为新型空中交通工具,以纯电动和垂直起降为特点,适用于城市短距离空中运输。

当前全球入局者既包括飞机制造商、车企,亦有在eVTOL积淀多年的企业。

从海外的发展来看,美国、德国、英国等布局较为领先,包括美国的Joby、Archer、Wisk和德国的Lilium等企业,正在积极推进适航认证和商业化运营。

国内eVTOL主机重点企业包括亿航智能、小鹏汇天、峰飞航空、吉利沃飞长空、山河智能、御风未来、时的科技、广汽集团、沃兰特、零重力飞机工业以及中国商飞等。

其中,亿航智能是全球首个获得适航证的eVTOL主机厂。亿航EH216-S在适航审定方面已取得了三个“全球首张”:首张载人无人驾驶航空器型号合格证(TC);首张载人无人驾驶航空器标准适航证(AC);首张载人无人驾驶航空器生产许可证(PC)。

我国部分eVTOL参数:

图片资料来源:公司官网、成都发布、行行查等

无人机

无人机利用无线电遥控设备和自备的程序控制装置操纵的不载人飞机,或者由车载计算机完全地或间歇地自主地操作。

无人机系统由飞行平台、任务载荷系统、飞行平台、动力装置、地面系统和综合保障系统组成。

动力装置是无人机的重要部分,技术门槛较高。

飞行平台整合动力、飞控、导航系统,实现飞行和任务执行。

任务载荷系统携带各种任务设备,决定无人机用途。

地面系统是指挥中心,包括指挥控制、通信链路等。

综合保障系统维护系统运转。以及航电系统确保稳定飞行和任务执行。

从需求端来看,民用消费级无人机相对成熟,未来工业无人机有望成为应用领域拓展的主要方向。

自2016年起众多厂商加速布局消费级无人机市场,竞争日趋激烈。

中国在无人机领域具备相对竞争力,无人机在册数量全球领先。其中,大疆无人机占据了全球消费级无人机市场七成以上的份额,是全球绝对龙头。

在工业级无人机领域,全国有超过1300家无人机生产企业。工业无人机国内市场结构高度集中,大疆、极飞科技和纵横股份合计占比超过90%。

飞行航空器制造

低空经济中的飞行航空器制造是关键核心环节。

低空飞行航空器制造环节包括材料及零部件和航空器制造两大关键部分。

材料及零部件包括上游机身结构、关键零部件、航空材料以及机载设备及系统等。

航空器制造包括eVTOL、无人机、通航飞机等航空器的整机制造,具体涉及到机体结构、机体动力系统和机体总装等步骤。

制造过程中,首先进行初步规划与设计,以确定飞行器的类型、用途和性能指标;

接下来是详细设计与分析阶段,这一阶段主要关注机身、动力系统、控制系统和载人舱等关键部分的设计;

随后进入制造装配阶段,利用先进设备对各部件进行精密加工,并严格按照设计图纸和工艺要求进行装配。

完成装配后,进行全面的测试和验证,以评估飞行器的性能和安全性;

最后,在确保所有部件质量符合设计要求的基础上,进行批量生产并交付给客户。

低空经济航空器制造环节主要参与厂商包括万丰奥威、航发动力、中航机载、中航光电、中航高科、国轩高科、光威复材、卧龙电驱、北斗星通、安泰科技、森麒麟、广联航空、华曙高科、纵横股份、星网宇达、观典防务、航天宏图等。

低空飞行保障

低空飞行保障包含地面保障服务、空中保障服务、适航审定、检测检验服务。

根据我国民航局《低空飞行服务保障体系建设总体方案》,未来将建立1个全国低空飞行服务国家信息管理系统(简称国家信息管理系统)、7个区域低空飞行服务区域信息处理系统(简称区域信息处理系统)以及一批飞行服务站组成的低空飞行服务保障体系。

航空器适航证

航空器适航证是由适航当局根据民用航空器产品和零件合格审定的规定对民用航空器颁发的证明该航空器处于安全可用状态的证件。

民用航空器适航取证包括三个关键环节:型号合格证,确认设计符合适航和环保标准;生产许可证,确保批量生产符合型号设计;适航证,每架航空器须通过中国民航局的全面检查。

无人驾驶eVTOL的审定也分为“特殊适航证”及“标准适航证”。

国内各eVTOL主机厂载人eVTOL取证情况:

运营服务及维修

运营服务主要指低空经济与各类城市、乡村应用场景结合,并衍生出低空飞行器服务维修、低空人才培训等新需求。

通航领域整机制造与运营维修企业实力强大,主要参与厂商包括中航科工、中航西飞以及中国东航等;中航机电、航发动力、中直股份、中航电子、中航重机、洪都航空和航发科技等也是主要参与者;中信海直是亚洲最大直升机专业运营商之一,公司主营通用航空飞行服务和维修服务。

该环节整体布局厂商还包括超图软件、苏交科、海特高新、安邦护卫、威海广泰、岭南控股等。

低空飞行保障为低空飞行器飞行活动提供地面端支持、旅客支持等服务。相关布局厂商包括华测检测、广电计量、西测测试等。

低空基础设施

低空基础设施主要由运行和地面两大类设施构成,同时辅以公共航路和管控系统。

运行基础设施为低空飞行提供通信连接、飞行路径规划和间隔管理等核心服务。

地面基础设施则为城市空中交通(UAM)系统提供关键的起降场地、充电维修设施、管理控制终端以及自动路径规划等支持。

UAM管控系统在对城市空中交通网络中的飞行器进行全面监控方面发挥着重要作用,确保了飞行器的安全。

各类设施需为低空飞行器提供完备的基础设施网络,保证低空飞行器的安全需求,并管理多架低空飞行器起降和航行。

该环节主要参与厂商包括莱斯信息、中科星图、四川九洲、国睿科技、四创电子、深城交、普天科技、新晨科技、烽火电子、雷科防务、纳睿雷达等。

工信部、科学技术部、财政部、中国民用航空局印发《通用航空装备创新应用实施方案(2024-2030年)》提出到2027年,我国通用航空装备供给能力、产业创新能力显著提升,以无人化、电动化、智能化为技术特征的新型通用航空装备在城市空运、物流配送、应急救援等领域实现商业应用。

今年两会后已有26省市将低空经济写入2024年政府工作报告。其中,广东政策更具体;深圳补贴政策详细,吸引低空产业落地,同时对于eVTOL具体扶持较多;江苏侧重通航整机和无人机;福建多次提到低空旅游产业;湖南较为重视通用机场的建设。

整体而言,近年来我国低空经济的发展在国家层面得到了大力支持,通过国务院、工信部、科学技术部、中国民用航空局等部门的推动,出台了一系列政策文件,构建低成本、高性能、高安全的低空装备产品体系。同时,地方层面也积极响应国家政策,加快低空经济相关基础设施建设,各省份出台相关政策法规,推动低空经济的快速发展。

粤公网安备 44190002007491号

粤公网安备 44190002007491号